-

- 公司:

- 昆山金尚达投资有限公司

-

- 联系:

- 李先生

-

- 手机:

-

13328054405

-

- 地址:

- 昆山市经济开发区春旭路258号1601室

本站共被浏览过 3440413 次

- 申请承兑汇票需要满足哪些条件?770阅读 2026-02-07 20:36:50

- 银行汇票与银行承兑汇票:区别、政策影响及注意事项776阅读 2026-02-07 20:35:27

- 什么是银行承兑汇票,如何使用?784阅读 2026-02-07 20:34:51

- 客户说用承兑汇票付款?别急收,承兑能否贴现?关键看这几个细节772阅读 2026-02-07 20:33:45

- 办理商业承兑汇票的业务流程761阅读 2026-02-07 20:31:47

产品信息

您所在的位置:首页 > 详细信息

昆山银行汇票贴现,专业团队,为您服务

2026-02-21 10:36:01 1382次浏览

价 格:面议

贴现与转贴现、再贴现

贴现、转贴现和再贴现的买断式与回购式有哪些区别

买断式贴现、买断式转贴现、买断式再贴现完成后,票据权利即发生转移,贴入人可以对贴入的票据行使票据权利。

质押式回购和买断式回购的期限规定

质押式回购和买断式回购短期限为,并应当小于票据剩余期限。

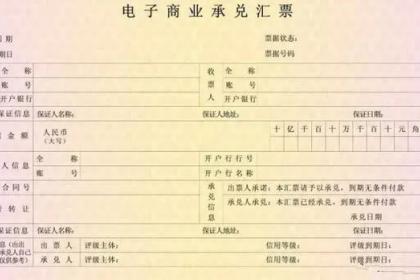

电子银行承兑汇票付款期限为1年。虽然电子商业汇票的优点很多,包括杜绝了克隆票、假票,畅通了流通渠道等,但将其长付款期限延长到1年对企业来说有着更大的吸引力,企业的财务压力也更小。

昆山金尚达银行承兑汇票贴现公司承接昆山银行承兑汇票贴现业务。如果您企业碰到资金周转困难,又需要用现款支付某些款项,我公司可以为您兑换银行承兑或某些商业承兑,利率优惠,兑换快速! 贴现率低于市场平均利率,小票现金收购,或以本票交割。大票查询后放款。办理速度快,手续简便!验票即付款,到帐后收票。

-

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:30:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:30:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:27:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:27:01 -

贴现业务受理1、持票人向开户行申请银行承兑汇票贴现,银行市场营销岗位客户经理根据持票人提出的业务类型结合自身的贴现业务政策决定是否接受持票人的业务申请。2、银行客户经理依据持票人的业务类型、期限、票面情况结合本行制定的相关业务利率向客户作出23-02-22 03:24:01

贴现业务受理1、持票人向开户行申请银行承兑汇票贴现,银行市场营销岗位客户经理根据持票人提出的业务类型结合自身的贴现业务政策决定是否接受持票人的业务申请。2、银行客户经理依据持票人的业务类型、期限、票面情况结合本行制定的相关业务利率向客户作出23-02-22 03:24:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。应具备条件1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法23-02-22 03:21:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。应具备条件1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法23-02-22 03:21:01 -

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:18:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:18:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:15:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:15:01 -

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:09:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:09:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:06:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:06:01 -

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:03:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:03:01 -

银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑汇票多产生于国际贸易,一般由进口商国内银行开出的信用证预先授权。承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票23-02-22 03:00:01

银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑汇票多产生于国际贸易,一般由进口商国内银行开出的信用证预先授权。承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票23-02-22 03:00:01 -

票据优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务23-02-22 02:57:01

票据优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务23-02-22 02:57:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:54:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:54:01 -

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:51:01

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:51:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:48:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:48:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:45:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:45:01 -

银行承兑汇票贴现申请人必须具备的条件如下:1、在银行开立存款账户的企业法人及其他组织;2、与出票人或直接前手之间具有真实的商品交易关系;3、提供与直接前手之间的增值税发票复印件和商品发运单据复印件;4、银行承兑汇票是真实合法的且要素齐全,背23-02-22 02:39:01

银行承兑汇票贴现申请人必须具备的条件如下:1、在银行开立存款账户的企业法人及其他组织;2、与出票人或直接前手之间具有真实的商品交易关系;3、提供与直接前手之间的增值税发票复印件和商品发运单据复印件;4、银行承兑汇票是真实合法的且要素齐全,背23-02-22 02:39:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:36:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:36:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:33:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:33:01 -

优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用23-02-22 02:30:01

优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用23-02-22 02:30:01 -

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:27:01

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:27:01