-

- 公司:

- 昆山金尚达投资有限公司

-

- 联系:

- 李先生

-

- 手机:

-

13328054405

-

- 地址:

- 昆山市经济开发区春旭路258号1601室

- 申请承兑汇票需要满足哪些条件?1182阅读 2026-02-07 20:36:50

- 银行汇票与银行承兑汇票:区别、政策影响及注意事项1205阅读 2026-02-07 20:35:27

- 什么是银行承兑汇票,如何使用?1199阅读 2026-02-07 20:34:51

- 客户说用承兑汇票付款?别急收,承兑能否贴现?关键看这几个细节1181阅读 2026-02-07 20:33:45

- 办理商业承兑汇票的业务流程1160阅读 2026-02-07 20:31:47

吴江承兑汇票贴现,低利率-出款快

2026-03-07 07:47:01 938次浏览

价 格:面议

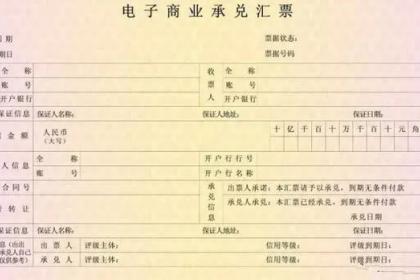

银行承兑汇票是由银行担任承兑人的一种可流通票据。承兑是指承兑人在汇票到期日无条件的向收款人支付汇票金额的票据行为。付款人在汇票上注明承兑字样并签字后,就确认了对汇票的付款责任,并成为承兑人。 承兑人对承兑申请人给与承兑,即是给了申请人一个远期信贷承诺,并向任一正当持票人保证,如果在汇票到期时申请人的存款账户余额达不到汇票的金额, 承兑人负有无条件支付的责任,银行承兑汇票从开出之日起至到期承付日止,长不超过六个月。

特点: 1 、银行承兑汇票的付款期限,长不超过 6 个月; 2 、银行承兑汇票的提示付款期限,自汇票到期日起 10 天; 3 、银行承兑汇票可以背书转让; 4 、银行承兑汇票的持票人需要资金时,可持未到期的商业承兑汇票向银行申请贴现; 5 、适用于同城或异地结算。

银行承兑汇票贴现申请人必须具备的条件如下: 1、在银行开立存款账户的企业法人及其他组织; 2、与出票人或直接前手之间具有真实的商品交易关系; 3、提供与直接前手之间的增值税发票复印件和商品发运单据复印件; 4、银行承兑汇票是真实合法的且要素齐全,背书连续,符合《票据法》、《支付结算办法》等要求。 银行承兑汇票贴现中要注意的法律问题:对记载有“不得转让”、“委托收款”字样的票据进行贴现的由于银行取得该惁后无权主张票据权利,原则上应不予接受; 对于背书人记载 “委托收款”字样内容的票据,持票据人将票据向银行贴现的,由于持票人对于该票据并非享有票据权利,持票据人无权以该票据实施转让行为。若银行贴现接受该种票据,则可能造成银行的资金风险。因此,建议不予接受该种票据。 对于背书人记载“不得转让”字样内容的票据,持票人将该票据向银行贴现的,银行即使取得该票据不违法且票据的形式要件亦合法,也只能要求除记载上述字样的原背书人以外的出票人、承兑人及背书人承担票据责任,接受该种票据贴现有一定的资金风险,所以,应当在充分衡量风险后,斟酌是否予以接受。 银行承兑汇票贴现收费:只收取贴现月利率或直接买断,划银行承兑汇票贴现款时直接扣除,不另收费。贴现利率为 ‰(具体以当天银行承兑汇票贴现率为准)。

办理银行承兑汇票贴现业务中存在的风险 1、对票据真伪的辨别能力不足,存在受理伪票的风险。随着犯罪分子利用高科技手段制假水平的提高,“克隆”汇票达到了以假乱真的地步,在缺少先进的检测仪器的情况下,仅凭肉眼观察鉴定票据的真实性,存在着很大的风险性。 2、银行工作人员和企业财务人员工作失误,造成潜在风险。银行承兑汇票上都有明确而规范的记载事项,但在办理贴现的过程中,经常发现因银行工作人员责任心不强,违规操作,造成出票行填写的出票日期、到期日、出票人全称及签章等要素不规范。同时,企业在背书转让过程中,由于财务人员金融票据知识欠缺,造成背书人签章不到位、重叠或模糊不清、被背书人全称填写与印章不符,以及背书转让与签章不连续现象。这些因素都可能影响汇票到期承兑结算,造成潜在风险。 3、办理贴现业务时,对企业所提供资料的真实性审查不严,汇票取得的合法性存在风险。现代金融业竞争激烈,为占领票据市场,有的银行对企业交易的真实性审查流于形式,对申请贴现人提供的交易合同、增值税发票不作认真调查,违规办理没有真实交易背景的票据贴现业务。汇票到期一旦不予付款,申请贴现企业又以无资金逃债,将给银行的追索增加难度。

-

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:30:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:30:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:27:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:27:01 -

贴现业务受理1、持票人向开户行申请银行承兑汇票贴现,银行市场营销岗位客户经理根据持票人提出的业务类型结合自身的贴现业务政策决定是否接受持票人的业务申请。2、银行客户经理依据持票人的业务类型、期限、票面情况结合本行制定的相关业务利率向客户作出23-02-22 03:24:01

贴现业务受理1、持票人向开户行申请银行承兑汇票贴现,银行市场营销岗位客户经理根据持票人提出的业务类型结合自身的贴现业务政策决定是否接受持票人的业务申请。2、银行客户经理依据持票人的业务类型、期限、票面情况结合本行制定的相关业务利率向客户作出23-02-22 03:24:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。应具备条件1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法23-02-22 03:21:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。应具备条件1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法23-02-22 03:21:01 -

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:18:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:18:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:15:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:15:01 -

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:09:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:09:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:06:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:06:01 -

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:03:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:03:01 -

银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑汇票多产生于国际贸易,一般由进口商国内银行开出的信用证预先授权。承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票23-02-22 03:00:01

银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑汇票多产生于国际贸易,一般由进口商国内银行开出的信用证预先授权。承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票23-02-22 03:00:01 -

票据优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务23-02-22 02:57:01

票据优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务23-02-22 02:57:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:54:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:54:01 -

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:51:01

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:51:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:48:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:48:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:45:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:45:01 -

银行承兑汇票贴现申请人必须具备的条件如下:1、在银行开立存款账户的企业法人及其他组织;2、与出票人或直接前手之间具有真实的商品交易关系;3、提供与直接前手之间的增值税发票复印件和商品发运单据复印件;4、银行承兑汇票是真实合法的且要素齐全,背23-02-22 02:39:01

银行承兑汇票贴现申请人必须具备的条件如下:1、在银行开立存款账户的企业法人及其他组织;2、与出票人或直接前手之间具有真实的商品交易关系;3、提供与直接前手之间的增值税发票复印件和商品发运单据复印件;4、银行承兑汇票是真实合法的且要素齐全,背23-02-22 02:39:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:36:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:36:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:33:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:33:01 -

优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用23-02-22 02:30:01

优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用23-02-22 02:30:01 -

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:27:01

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:27:01