-

- 公司:

- 昆山金尚达投资有限公司

-

- 联系:

- 李先生

-

- 手机:

-

13328054405

-

- 地址:

- 昆山市经济开发区春旭路258号1601室

- 银行承兑汇票贴现利率的报价主体有哪些?415阅读 2025-12-15 19:57:14

- 银行承兑汇票贴现利率的报价时效是怎样的?400阅读 2025-12-15 19:56:35

- 银行承兑汇票贴现利率的报价方式有哪些?417阅读 2025-12-15 19:56:12

- 银行承兑汇票贴现利率的计算公式是什么?435阅读 2025-12-15 19:55:41

- 银行承兑汇票的贴现利率是如何确定的?405阅读 2025-12-15 19:55:16

常熟银行汇票贴现,银企秒贴,极速贴等服务

2025-12-17 09:16:01 858次浏览

价 格:面议

以下为我公司操作流程: 1):电话沟通票面情况 2):票面及粘单扫描件或清晰照片。 3):准备好公司三章、三证,及法人或代办人身份证原件和复印件。 4):我中心上门签转让协议,验票打款,款到交票。 5):操作要求:需准备公司三章、三证,以及企业委托函,经办人证明函,经办人身份证原件,法人身份证复印件。 如果您企业碰到资金周转困难,又需要用现款支付某些款项,我公司可以为您兑换银行承兑或某些商业承兑,利率优惠,兑换快速!

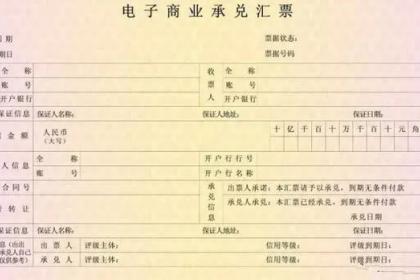

银行承兑汇票贴现(非银行贴现业务经办机构)具体操作程序: 一、出票银行在企业当地时: 1、企业准备好汇票原件、盖好背书章、提供清晰票面复印件、银行承兑汇票贴现款收款单位名称、帐户、开户银行、开户银行大额支付号。 2、银行承兑汇票贴现银行和企业在出票银行柜台查询,约 分钟查好; 3、银行承兑汇票贴现银行即电话通知自己银行通过大额支付系统划款 贴现款约 分钟到帐。 4、企业确认银行承兑汇票贴现款到帐 即交易完成。 二、出票银行不在企业当地时: 1、企业提供清晰票面及背书复印件、银行承兑汇票贴现款收款单位名称、帐户、开户银行、开户银行大额支付号,传真给贴现业务经办机构。 2、银行承兑汇票贴现业务经办机构发电函或通过大额支付系统向出票银行查询,一般在 个工作日内回复。 3、企业准备好汇票原件,盖好背书章,在邻近银行打款,贴现银行验证汇票原件,即电话通知自己银行通过大额支付系统划款,银行承兑汇票贴现款约 分钟到帐。 4、企业确认银行承兑汇票贴现款到帐,即交易完成。

银行承兑汇票是由银行担任承兑人的一种可流通票据。承兑是指承兑人在汇票到期日无条件的向收款人支付汇票金额的票据行为。付款人在汇票上注明承兑字样并签字后,就确认了对汇票的付款责任,并成为承兑人。 承兑人对承兑申请人给与承兑,即是给了申请人一个远期信贷承诺,并向任一正当持票人保证,如果在汇票到期时申请人的存款账户余额达不到汇票的金额, 承兑人负有无条件支付的责任,银行承兑汇票从开出之日起至到期承付日止,长不超过六个月。

银行承兑汇票承兑期限为6个月或以下 1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。 2.贴现的性质:贴现是银行的一项资产业务,汇票的支付人对银行负债,银行实际上是与付款人有一种间接贷款关系。 3.再贴现和转贴现:再贴现是指贴现银行向中央银行再转让汇票,转贴现是指贴现银行向其他商业银行转让汇票,二者都是贴现银行以未到期的贴现票据,经背书后的再次贴现,中央银行或其他商业银行按规定扣除再贴现或转贴现的利息后,给申请贴现行兑付票款。 财务报表上的借和贷分别指 借:指支出、借出、应收账款,凡现金流出都是“借”。 贷:指收入、贷款、回笼、应付账款,凡现金流入都是“贷”。

-

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:30:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:30:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:27:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:27:01 -

贴现业务受理1、持票人向开户行申请银行承兑汇票贴现,银行市场营销岗位客户经理根据持票人提出的业务类型结合自身的贴现业务政策决定是否接受持票人的业务申请。2、银行客户经理依据持票人的业务类型、期限、票面情况结合本行制定的相关业务利率向客户作出23-02-22 03:24:01

贴现业务受理1、持票人向开户行申请银行承兑汇票贴现,银行市场营销岗位客户经理根据持票人提出的业务类型结合自身的贴现业务政策决定是否接受持票人的业务申请。2、银行客户经理依据持票人的业务类型、期限、票面情况结合本行制定的相关业务利率向客户作出23-02-22 03:24:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。应具备条件1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法23-02-22 03:21:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。应具备条件1、依法登记注册并有效的企业法人或其他经济组织,并依法从事经营活动;2、与出票人或前手之间具有真实合法23-02-22 03:21:01 -

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:18:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:18:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:15:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:15:01 -

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:09:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:09:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:06:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 03:06:01 -

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:03:01

银行承兑的作用在于为汇票成为流通性票据提供信用保证。汇票是列明付款人和收款人的双名票据,经银行作为第三者承兑后则成为三名票据。承兑银行成为主债务人,而付款人则成为第二债务人。实际上,银行承兑汇票相当于对银行开列的远期支票。持票人可以在汇票到23-02-22 03:03:01 -

银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑汇票多产生于国际贸易,一般由进口商国内银行开出的信用证预先授权。承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票23-02-22 03:00:01

银行承兑汇票:是银行在商业汇票上签章承诺付款的远期汇票,是由银行承担付款责任的短期债务凭证,期限一般在6个月以内。银行承兑汇票多产生于国际贸易,一般由进口商国内银行开出的信用证预先授权。承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票23-02-22 03:00:01 -

票据优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务23-02-22 02:57:01

票据优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务23-02-22 02:57:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:54:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:54:01 -

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:51:01

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:51:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:48:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:48:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:45:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:45:01 -

银行承兑汇票贴现申请人必须具备的条件如下:1、在银行开立存款账户的企业法人及其他组织;2、与出票人或直接前手之间具有真实的商品交易关系;3、提供与直接前手之间的增值税发票复印件和商品发运单据复印件;4、银行承兑汇票是真实合法的且要素齐全,背23-02-22 02:39:01

银行承兑汇票贴现申请人必须具备的条件如下:1、在银行开立存款账户的企业法人及其他组织;2、与出票人或直接前手之间具有真实的商品交易关系;3、提供与直接前手之间的增值税发票复印件和商品发运单据复印件;4、银行承兑汇票是真实合法的且要素齐全,背23-02-22 02:39:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:36:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:36:01 -

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:33:01

承兑汇票的贴现是申请人由于资金需要,将未到期的承兑汇票转让于银行,银行按票面金额扣除贴现利息后,将余额付给持票人的一种融资行为。银行承兑汇票贴现申请向开户银行申请贴现时,应准备完整的贴现资料,一、银行承兑汇票贴现资格类文件1、银行承兑汇票贴23-02-22 02:33:01 -

优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用23-02-22 02:30:01

优点:1、对于卖方来说,对现有或新的客户提供远期付款方式,可以增加销售额,提高市场竞争力。2、对于买方来说,利用远期付款,以有限的资本购进更多货物,限度地减少对营运资金的占用与需求,有利于扩大生产规模。3、相对于贷款融资可以明显降低财务费用23-02-22 02:30:01 -

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:27:01

银行承兑汇票承兑期限为6个月或以下1.贴现的概念。贴现是一种票据转让方式,是指持票人在需要资金时,将其持有的商业汇票,经过背书转让给银行,银行从票面金额中扣除贴现利息后,将余款支付给申请贴现人的票据行为。2.贴现的性质:贴现是银行的一项资产23-02-22 02:27:01